Quando se fala em Brasil, a maioria das pessoas logo pensa nas praias douradas, nos jogadores de futebol de primeira e no famoso Carnaval. Nós, por outro lado, logo pensamos na regulamentação financeira do país. Na última década, o governo introduziu mudanças regulatórias que criaram um cenário favorável significativo para muitas fintechs.

A regulamentação financeira costuma ser um obstáculo para a inovação. Na maior parte do mundo e na maioria dos setores, regulamentação, compliance e licenciamento são palavras associadas a burocracia, intromissão de burocratas e resultados que favorecem o status quo e interesses arraigados. O Brasil é um contraexemplo inspirador de como não precisa ser assim. As mudanças regulatórias viabilizaram o aumento da concorrência, o que gerou experiências muito melhores para consumidores e empresas, além de aumentar a inclusão financeira.

Já discorremos sobre a explosão da atividade de tecnologia financeira na América Latina, portanto, vamos agora nos aprofundar na pauta regulatória metódica e “pró-inovação” do Banco Central do Brasil (BCB), por vezes em parceria com outras entidades governamentais, que transformou a sóbria indústria financeira do país.

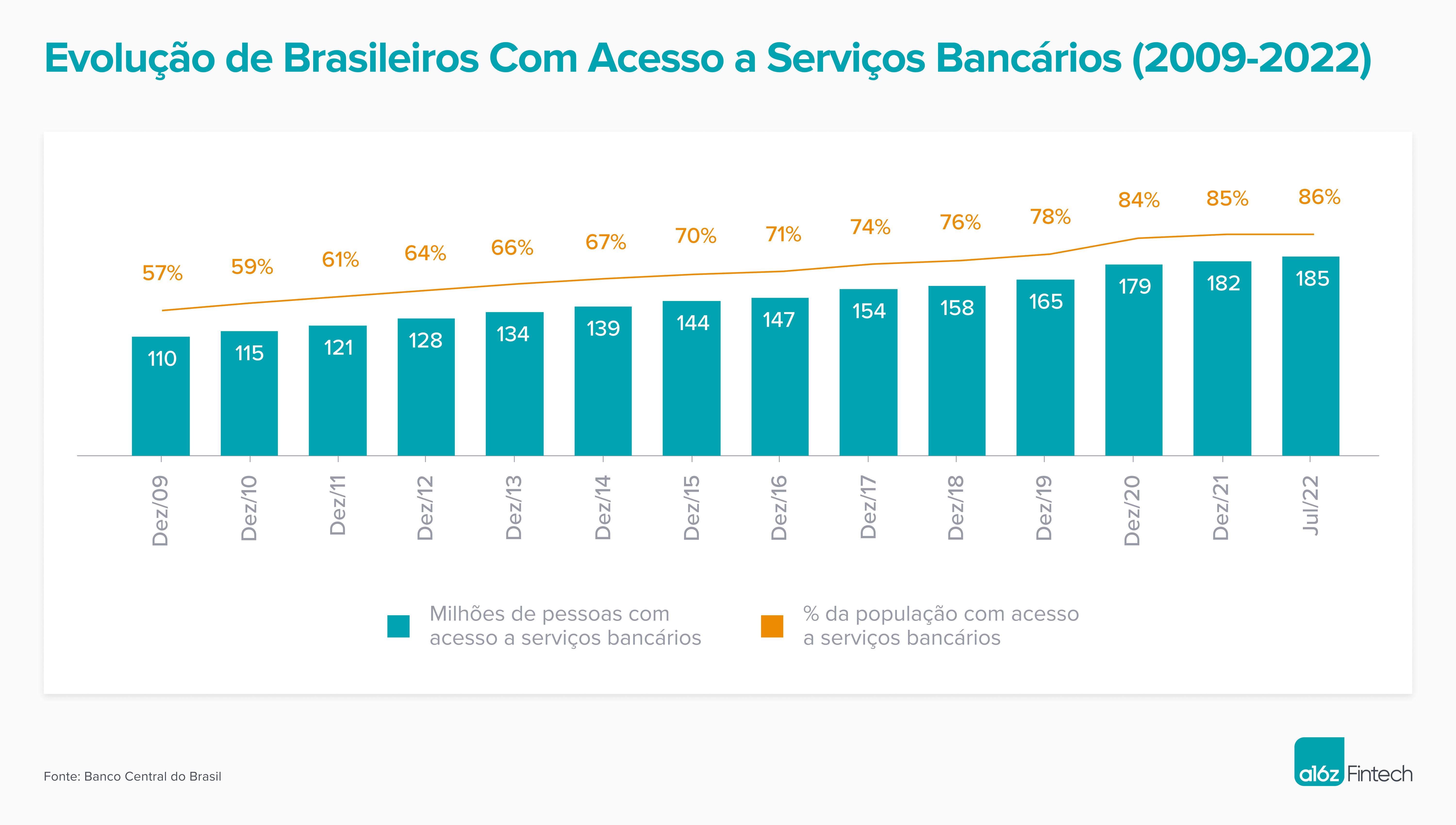

Em 2010, o Brasil estava comprometido com um oligopólio de cinco bancos, que desfrutavam de lucros recordes concentrando-se principalmente no topo da pirâmide de renda (com produtos e serviços medíocres). Agora, em 2022, o Brasil tem centenas de startups de tecnologia e finanças que aumentaram o acesso a serviços financeiros de 57% para 86% da população brasileira nos últimos anos (veja o gráfico)—trazendo, assim, 75 milhões de brasileiros para o sistema bancário. A concorrência ferrenha entre essas novas empresas subiu o sarrafo geral para todos os produtos e serviços bancários. Conforme o governo continua promovendo novas regras, estamos animados com a perspectiva de crescimento para as atuais e futuras gerações de fintechs.

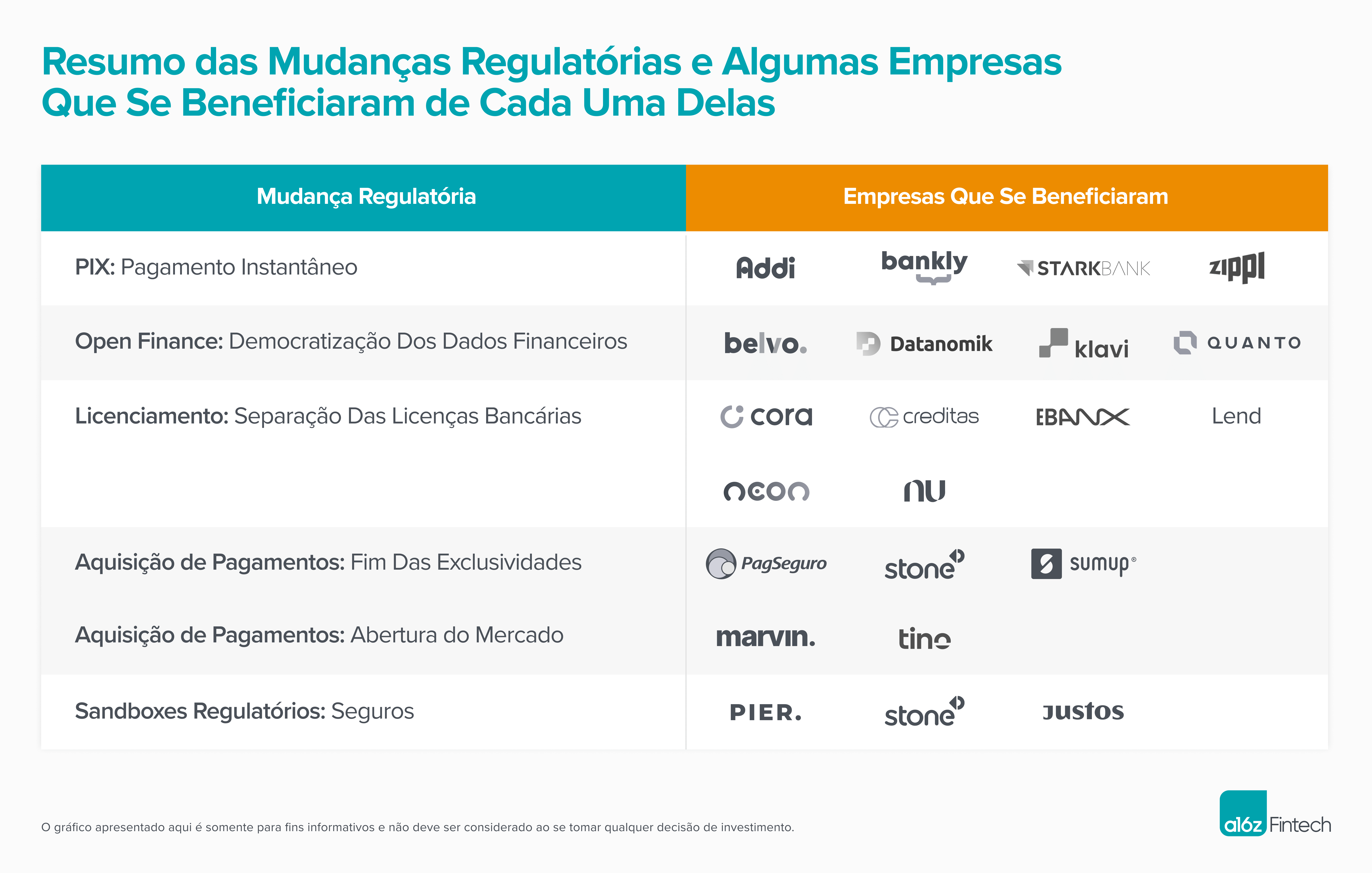

Vamos nos aprofundar em cinco dessas mudanças regulatórias que vêm impulsionando essa explosão de fintechs—pagamento instantâneo, Open Finance, licenciamento, aquisição de pagamentos e seguros—e nas empresas que foram criadas a partir delas.

Pix: pagamento instantâneo

Até 2020, a maioria dos consumidores no Brasil usava dinheiro vivo, transferências com tarifas caras ou um sistema antiquado de boletos, que levam de 2 a 3 dias úteis, em média, para compensar.

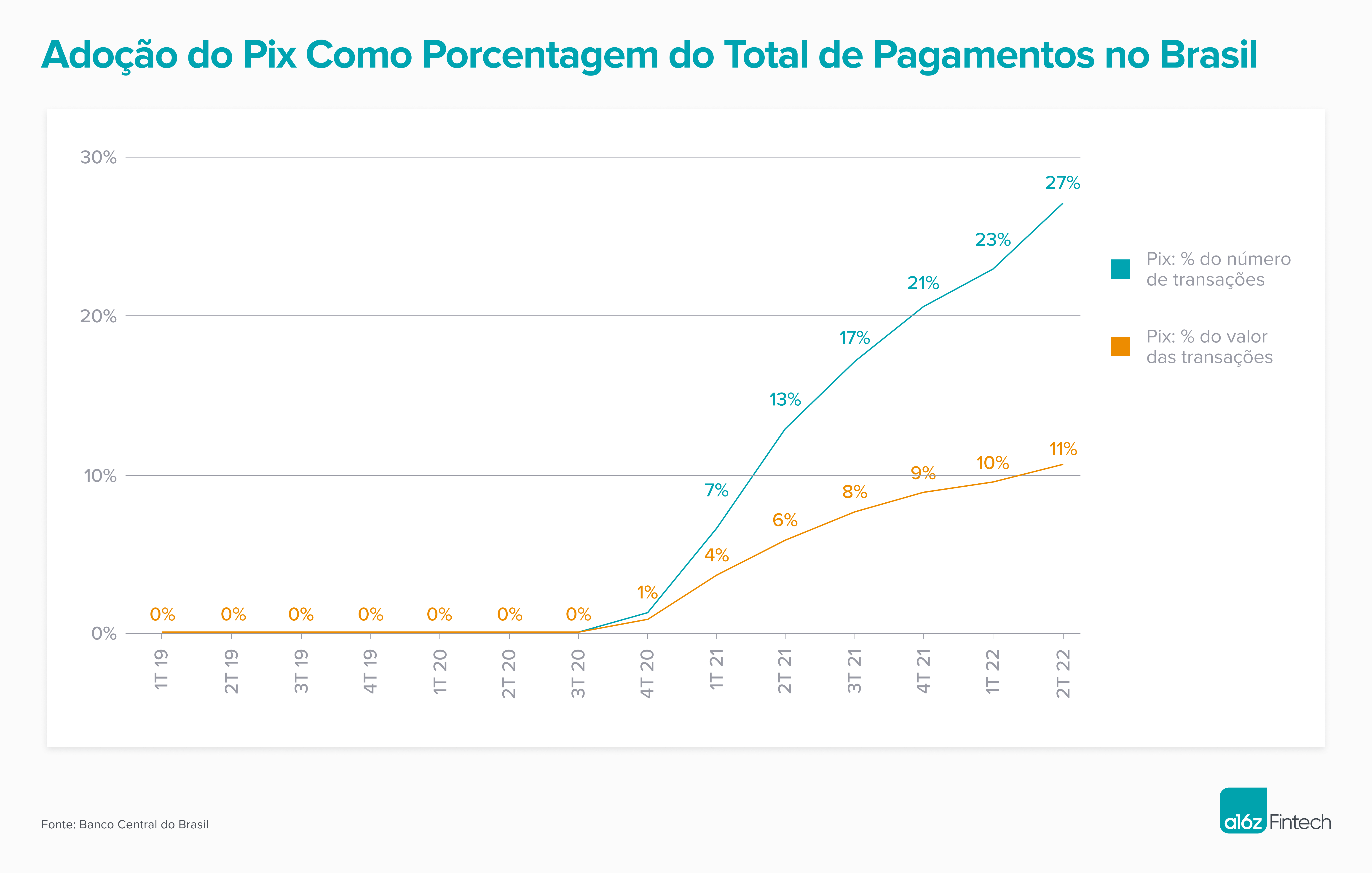

Em novembro de 2020, o BCB lançou o Pix, um sistema de pagamento instantâneo que oferece transferências de dinheiro e compensações em tempo real e gratuitas (para consumidores; pode haver cobranças para empresas) entre contas nas instituições participantes. Em menos de dois anos, o Pix já foi utilizado por 139 milhões de usuários (cerca de 75% da população). Até o segundo trimestre de 2022, o Pix respondeu por 27% de todas as transações de pagamento e por uma participação de 11% no valor dos pagamentos no Brasil (veja o gráfico). Não é incomum hoje usar o Pix para pagar itens de valor tão baixo quanto o aluguel de uma cadeira de praia ou uma água de coco nas tais famosas praias douradas do país.

Comparando com os Estados Unidos, o FedNow está para chegar há anos (ou seja, certamente não significa que vai chegar “agora”).

O BCB fez diversas escolhas inteligente e estratégicas, sobre as quais já escrevemos mais detalhadamente:

- O Pix é gratuito para consumidores, mas empresas podem ter que pagar uma taxa.

- O Pix tem uma experiência de consumo padronizada e funciona em tempo real e 24 horas por dia, todos os dias da semana (uma vantagem considerável sobre os boletos e as transferências por TED e DOC, equivalentes ao ACH dos EUA, que funcionam em tempo real, mas apenas durante o horário comercial).

- A adoção por todas as instituições financeiras com mais de 500 mil consumidores é obrigatória.

- Instituições não financeiras podem participar usando uma licença de “participante indireto”, o que permite rapidez na adoção pelas fintechs.

Além disso, o BCB planeja continuar adicionando funcionalidades, como o “Pix Agendado”, para substituir os pagamentos agendados, o “Pix Saque” e o “Pix Garantido”, que cria uma opção de pagamento com funcionalidade semelhante à de um cartão de crédito empresarial. Por fim, o “Pix Internacional” permitirá que os usuários transfiram seus ativos para contas bancárias em países estrangeiros.

O sucesso na adoção do Pix é agilizado por empresas como a ADDI, que utiliza a rede Pix para sua solução de “compre agora, pague depois” (ou BNPL, de Buy Now, Pay Later, em inglês). Embora os benefícios do Pix para consumidores e empresas sejam imensos, novas redes sempre trazem novos desafios—e, portanto, oportunidades—para novas empresas. Por exemplo, pagamentos instantâneos são irreversíveis, o que aumenta a importância das práticas de Know Your Customer (conheça seu cliente) e Know Your Business (conheça seu negócio) e dos controles contra fraude; é uma oportunidade para startups que tenham um modelo inteligente de risco e fraude e expertise em compliance.

Open Finance: democratização dos dados financeiros

Pagamentos instantâneos são um grande passo no sentido de proporcionar opções financeiras e eliminar o imposto regressivo, que é mais sentido pelos consumidores que necessitam de seu dinheiro mais rapidamente. O outro controle que as instituições tradicionais têm sobre os clientes é a não portabilidade dos dados. Não há necessidade de explicar, no mundo de hoje, o conceito do usuário ser dono de seus dados, mas a implantação de sistemas que permitam colocar isso em prática com segurança sempre foi um desafio.

Em 2021, o BCB começou a implantar o sistema Open Finance, que visa dar aos consumidores melhor controle sobre seus próprios dados. Como vimos nos EUA e no Reino Unido, permitir que os consumidores deem a aplicativos de terceiros acesso a seus dados tem sido um dos maiores propulsores da concorrência nos mercados financeiros e, portanto, da escolha do consumidor. O Venmo, por exemplo, conseguiu criar um grande negócio de pagamento entre pessoas, usando o Plaid para que os usuários possam vincular suas contas bancárias.

O lançamento do Open Finance seguiu uma abordagem tecnológica de lançamento rápido e iteração. Essa abordagem tem quatro fases, diferentemente da implementação típica e lenta em uma única fase. A primeira fase exigiu que as instituições participantes compartilhassem informações padronizadas sobre produtos e serviços, como depósitos, poupanças e cartões de crédito. A segunda fase permitiu que os clientes compartilhassem seus dados com aplicativos de sua escolha. Com isso, negócios como a Datanomik puderam permitir que empresas visualizassem e conciliassem pagamentos de diversas contas bancárias empresariais e negócios como a Belvo, que os consumidores fornecessem acesso a seus dados bancários para obter subscrição de um empréstimo com mais celeridade. A fase três, que começou em 2022, concentra-se no lançamento de produtos para além do open banking. Por exemplo, um aplicativo de terceiros, se devidamente licenciado, poderia iniciar um pagamento a partir da conta bancária de um consumidor sem que este precisasse sair do aplicativo ou, pior, ir presencialmente a uma agência bancária! A fase quatro, prevista para o próximo ano, expandirá o escopo do compartilhamento de dados para incluir câmbio, seguros e muito mais.

Esse acesso a dados abre caminho para novos casos de uso e uma infinidade de aplicativos que logo serão criados.

Licenciamento: separação das licenças bancárias

O pagamento em tempo real e o Open Finance mudam radicalmente o acesso a novos casos de uso e oportunidades para novas empresas. O Banco Central do Brasil sabe que essa inovação precisa ser administrada com responsabilidade, com proteções e controles de risco. No passado, a empresa que pretendesse ser uma instituição financeira teria que solicitar uma licença bancária, o que levaria anos e demandaria uma grande quantia de capital. Hoje, a solução do BCB é criar esquemas de licenciamento mais direcionados e escalonados para permitir que empresas operem no limite de determinados escopos muito mais rapidamente.

Em 2013, o governo lançou um novo marco regulatório para esclarecer as regras de compliance para Instituições de Pagamento (IPs):

- Emissores de instrumentos de pagamento pós-pago—ou seja, instituições não financeiras que emitem contas pós-pagas, como cartões de crédito;

- Emissores de moeda eletrônica—ou seja, instituições não financeiras que gerenciam contas pré-pagas, como vale-alimentação;

- Credenciadores—ou seja, instituições não financeiras que ajudam as empresas a aceitar pagamentos.

Essas licenças mais limitadas permitiram a startups oferecer aos clientes produtos financeiros dentro destas categorias sem ter de cumprir as exigências regulatórias gerais de uma instituição financeira completa (ou seja, basicamente se tornar um banco). A mudança no final de 2013 sacudiu o setor de pagamentos do Brasil e beneficiou empresas como Nubank, Ebanx, Neon, MercadoPago, Cielo, Rede e Stone.

Em 2018, para abrir o mercado de crédito, foram criados dois novos tipos de licenças: Sociedade de Crédito Direto (SCD) e Sociedade de Empréstimo entre Pessoas (SEP). Essas licenças permitiram a startups atuar diretamente no mercado de crédito sem precisar fazer parcerias com instituições financeiras tradicionais. A licença de SCD, a mais ampla e utilizada das duas, permite que fintechs forneçam crédito com a concessão de empréstimos e comprem recebíveis de crédito com seu próprio capital usando canais on-line. Quem tem licença de SCD também pode vender serviços de análise de crédito e cobrança a terceiros, atuar como corretora de seguros e emitir moeda eletrônica. Empresas como a Lend conseguiram obter licenças mais rapidamente dessa forma. Elas agora usam sua plataforma de “empréstimo como serviço” para dar apoio a empresas de software que desejam conceder empréstimos a seus clientes, mas não querem obter a licença nem criar operações de empréstimo.

Ainda em 2020, o governo expandiu sua estrutura de IPs para incluir iniciadores de transação de pagamentos, instituições que permitem aos usuários iniciarem um pagamento sem sair do seu ambiente de compra (por ex.: WhatsApp Pay). Isso possibilita experiências de usuário muito melhores para pagamentos dentro de aplicativos. Com sistemas em tempo real, Open Finance e licenciamento mais ágil, uma nova plataforma de software para ajudar proprietários a administrarem suas casas, por exemplo, poderia permitir ao usuário fazer login para iniciar um pagamento instantâneo a um prestador de serviços sem sair do aplicativo e o pagamento seria compensado no mesmo instante.

Como toda empresa será uma fintech, isso cria oportunidades para que tanto negócios voltados para o consumidor como empresas de grande porte integrem pagamentos a seus serviços de forma mais fluida.

Aquisição de pagamentos: fim das exclusividades, abertura do mercado de recebíveis

Antes de 2010, a processadora de pagamento Cielo, controlada pelo Bradesco e pelo Banco do Brasil, tinha acordo de exclusividade com a Visa. A rival Rede, do Itaú, tinha acordo de exclusividade com a Mastercard. Com isso, os comerciantes brasileiros precisavam ter ou alugar pelo menos dois terminais de vendas—as maquinhas: uma da Cielo, para processar transações da Visa, e uma da Rede, para transações da Mastercard. Os lojistas não tinham outras opções nem poder de negociação.

O BCB acabou com esse duopólio em 2010, viabilizando a concorrência e dando poder de barganha aos comerciantes. Eles poderiam usar a maquininha da Cielo, da Rede ou de qualquer outro concorrente de terminal de vendas para processar transações com cartão de crédito Visa ou Mastercard.

O BCB continuou eliminando outras exclusividades entre adquirentes e redes de cartões de crédito em 2017— principalmente aquelas entre Rede e a rede de cartões de crédito Hipercard (que têm o Itaú como acionista em comum) e entre Cielo e a rede de cartões de crédito Elo (que têm o Banco do Brasil S.A. e o Banco Bradesco S.A. como acionistas em comum). Esse conjunto de mudanças viabilizou novos concorrentes, como Stone, PagSeguro e SumUp Brasil.

Embora essa alteração regulatória tenha resolvido muitos problemas, ela não abordou os desafios de fluxo de caixa enfrentados pelos lojistas. No Brasil, o conceito de compre agora, pague depois não é novidade. Os brasileiros pagam parcelado há décadas—primeiro com os carnês, também chamados de crediários, e agora com cartões de crédito, e muitos brasileiros preferem pagar suas compras dessa forma. Contudo, embora os clientes adorem parcelar suas contas de cartão de crédito, os comerciantes consideram essa prática um desafio para seu fluxo de caixa, pois acabam acumulando recebíveis de cartão de crédito que só serão pagos integralmente em até 12 meses.

Digamos, por exemplo, que um cliente opte por comprar um produto de R$ 1.000,00 em junho em quatro parcelas mensais. Supondo uma taxa de desconto (ou MDR – merchant discount rate) de 3% cobrada pela credenciadora do comerciante, este receberia R$ 970,00/4, ou seja, R$ 242,50 em julho, agosto, setembro e outubro, já que os pagamentos começam 30 dias após a transação com cartão de crédito. A maioria dos lojistas não pode se dar ao luxo de ter essa quantia indisponível por meses (neste caso, o lojista só receberia o pagamento total em outubro). Assim, para receber o máximo de dinheiro possível antecipadamente, o comerciante paga à adquirente uma taxa de desconto alta, que pode chegar a dois dígitos por mês. Se tomarmos como exemplo uma taxa de desconto de 5%, o lojista receberia a primeira parcela com desconto de 5%, a segunda com 10%, a terceira com 15% e a quarta com 20%, resultando em apenas R$ 849,00—uma perda custosa de aproximadamente 15%! As credenciadoras têm conseguido impor essas condições tão assimétricas devido à concorrência limitada e ao poder de negociação ainda baixo por parte de muitos comerciantes. Considere-se ainda que o risco de crédito do cliente recai sobre o emissor e podemos ver como esses adiantamentos são praticamente só lucro para as credenciadoras.

Antes de 2021, os lojistas só podiam obter esses arranjos de adiantamentos de recebíveis de sua adquirente, uma vez que eram a única parte com acesso aos saldos. Não havia mercado competitivo. Para impulsionar a concorrência no mercado de recebíveis, o BCB criou o conceito de entidades registradoras. As adquirentes agora precisam registrar junto a essas entidades todos os recebíveis de seus comerciantes e podem dar lances para ofertas de taxas de desconto para esses recebíveis. A nova regra também abriu oportunidades mais amplas para os empresários, como a oferta de crédito utilizando recebíveis como garantia. Empresas como Tino e Marvin aproveitaram essa nova oportunidade para crescer e esperamos ver muito mais startups inovadoras nesse espaço.

Sandboxes regulatórios: seguros

Em 2020, o Ministério da Economia, em parceria com o BCB, a Comissão de Valores Mobiliários (CVM) e a Superintendência de Seguros Privados (SUSEP), criou três programas sandbox. O sandbox criado em parceria com a SUSEP permitiu que as empresas testassem novas soluções de seguros em um ambiente supervisionado. Inicialmente, um grupo de 11 empresas foram selecionadas para participar do programa. As empresas tiveram 36 meses para testar seu produto no mercado. Dez das primeiras 11 empresas, incluindo a Pier e a Stone, receberam autorização permanente para oferecer seu produto. A SUSEP, que administra o programa, escolheu um segundo grupo de 21 empresas para participar do sandbox. Empresas como a Justos aproveitaram o sandbox para colocar no mercado um seguro automotivo mais justo.

O futuro das fintechs no Brasil

O futuro das fintechs no Brasil é brilhante. Uma geração de empresas icônicas demonstrou o que é possível fazer e uma próxima geração de negócios já está se desenvolvendo a partir de seu sucesso. As mudanças regulatórias estratégicas implementadas no Brasil representam um cenário muito favorável para atuação agora: escalonamento e ampliação do pagamento instantâneo, democratização dos dados financeiros, separação das licenças bancárias, ruptura de vínculos exclusivos na cadeia de valor do serviço de aquisição de pagamentos e criação ambientes de teste seguros para novos produtos por meio de iniciativas como o sandbox regulatório. A modernização contínua do regime regulatório e o entusiasmo dos empreendedores brasileiros para criar produtos e serviços atraentes para consumidores e empresas fazem do Brasil um lugar muito interessante para se estar. Se você está construindo a próxima grande fintech com base nessas tendências ou em novas tendências previstas, nós gostaríamos muito falar com você.